- 2020-2-17

- 融資サポート

- ファクタリング, 銀行融資に頼らない資金調達手法

業績が好調な中小企業経営者に教えてあげるべきサービスです。

こんにちは。株式会社ネクストフェイズのヒガシカワです。

中小企業が資金調達をする方法は、金融機関からの融資だけではありません。

以前のブログシリーズ「銀行融資に頼らない資金調達方法」で、

いろいろな融資以外の資金調達方法についてお伝えしていました。

そんな金融機関以外での資金調達方法について、2020年1月20日の日経新聞で紹介されていました。

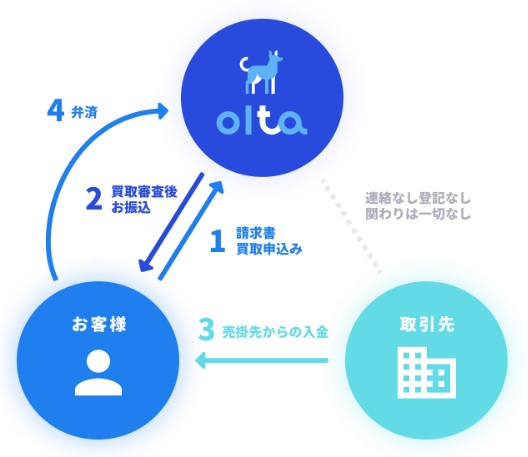

ここで紹介されていたのは、中小企業の請求書をオンラインで買い取って資金を提供するサービス(クラウドファクタリング)を広げているフィンテックのスタートアップ企業のOLTA株式会社です。

実は、このサービス、2018年10月31日のブログ、

【売掛金を使った資金調達手法】

で一度紹介していたのですが、今回、日経新聞から紹介されたこともあり、注目されていると思いますので、再度、お伝えさせていただきます。

「請求書買い取りサービス」とは「ファクタリング」のこと

日経新聞の記事では、「請求書買い取りサービス」とわかりやすく説明していますが、「請求書買い取りサービス」とは「ファクタリング」のことを言います。

「ファクタリング」とは、企業が保有している売掛金をファクタリング会社へ売却し、運転資金を早期に調達することです。

早期に売掛金を売却し現金化することで経営上のキャッシュフローによる問題が素早く改善できます。

融資ではない資金調達手段なので、財務内容が悪化することがないというメリットがあります。

3社間ファクタリングと2社間ファクタリングの違い

以前は、3社間ファクタリングが主流でした。

3社間ファクタリングとは、

(1) 企業がクライアント(売掛先)に商品を納入し、代金を請求

(2) 企業がファクタリング会社に売掛債権(売掛金)を売却

(3) ファクタリング会社から企業へ入金

(4) 支払期日に、クライアントからファクタリング会社に売掛金の支払い

という流れになっています。

3社間ファクタリングは、売掛金を支払う「クライアント(売掛先)」に

「ファクタリングを利用するのでこの請求書の支払はファクタリング会社の○○に入金してください。」

と同意を得る必要があります。

最近主流となっている2社間ファクタリングとは、

(1) 企業がクライアント(売掛先)に商品を納入し、代金を請求

(2) 企業がファクタリング会社に売掛債権(売掛金)を売却

(3) ファクタリング会社から企業へ入金

(4) 支払期日に、クライアントから企業に入金された売掛金を、そのままファクタリング会社に支払い

という流れになります。

2社間ファクタリングでは、

「売掛先への通知はしないかわりに、クライアントから入金があった際、そのままファクタリング会社へ売却した売掛債権の金額を入金する」

という仕組みになっていますので、3社間ファクタリングの最大のデメリットである

「売掛債権を譲渡している」という事実を知られなくて済むというメリットがあります。

クラウドファクタリングとは

クラウドファクタリングとは、この2社間ファクタリングをオンライン上で行うサービスを言います。

株式会社OLTAのサービスでは、

(1)中小企業が請求書や決算書などのデータをオンラインで提出

(2)OLTAの20万社の様々なデータを学習したAIが、2~3カ月後に入金されるかどうか見極める

(3)原則24時間以内で審査を終え、OKなら請求書を買い取り、最短即日で入金

(4)取引先からの入金があり次第、企業はOLTAへの支払いを行う

という流れになっています。

OLTAのクラウドファクタリングのメリット

OLTAのクラウドファクタリングのメリットは3つあります。

(1)AIを活用しているため審査判断が速く、申込みから審査・入金まで、最短24時間で対応してくれます

金融機関などの融資では、申込から入金まで、通常、数週間かかるため、売掛債権が多く、資金繰りに悩んでいる企業にとっては、使いやすいサービスになります。

(2)申し込みから契約までの手続きすべてがオンラインで完結するため、手軽に利用できます

金融機関などもこれまで、ファクタリングサービスを実施してきましたが、その多くは郵送または面談での資料提出が必要なため、2~8日かかることが少なくありません。

そういった、事務手続きの煩わしさを省くことができます。

(3)金融機関が、業務の効率上、通常では貸せない少額からでも利用できます

このサービスの平均利用額は1回200万~300万円となっているようです。

いざという時のために、このようなサービスがあるということを知っておく、またはクライアントに伝えておく、というのが、士業やコンサルタントにとって必要な機能ではないでしょうか。

あなたのクライアントから、

「すぐにでも資金が必要であるのにもかかわらず、取引金融機関に融資を断られた」

という相談を受けた場合、あなたは、どうアドバイスしますか?

その相談に答えられなければ、あなたのクライアントは倒産してしまうかもしれません。

そんなときに、金融機関に頼らない資金調達手法を伝えることが出来れば、

クライアントを救出することができます。

そんな、金融機関に頼らない資金調達の方法を学ぶためのヒントが手に入ります。

●元・金融機関融資担当が講師! 「融資に強い士業・FPになる方法」セミナー

※東京・大阪ともに複数日程あり

※東京・大阪ともに複数日程あり