- 【オンライン】

- 2025年4月7日(月)・4月21日(月)・5月1日(木)・5月22日(木)

- 【東京】

- 2025年4月2日(水)・4月17日(木)・5月15日(木)・5月29日(木)

- 【大阪】

- 2025年4月11日(金)・5月23日(金)

経営者保証を外しやすい傾向は今後も進むようです。士業・コンサルタントのみなさん、新しい本制度の対象になる顧客があれば、ぜひお知らせしましょう。きっと大いに喜ばれることと思います。

こんにちは。株式会社ネクストフェイズのヒガシカワです。

2024年1月23日、経済産業省からニュースリリースが公表されました。

●経済対策に基づく新たな資金繰り支援策を行います(経済産業省)

このニュースリリースに記載されていたのは、以下の2点です。そのうち、①の新しい信用保証制度について今日はお話しましょう。

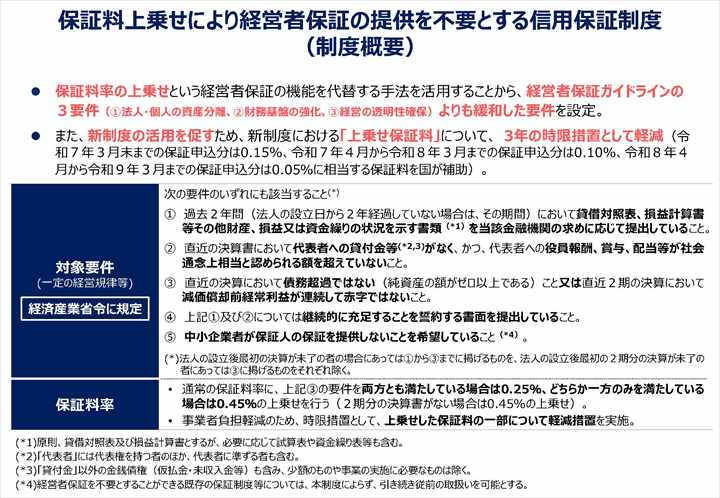

中小企業の4割が利用している信用保証制度で、依然として信用保証付融資の7割で経営者保証を徴求している現状を変えるため、保証料を上乗せすることで、経営者保証の提供を不要とする信用保証制度(事業者選択型経営者保証非提供制度)を創設することに加え、3年間の時限的な保証料負担軽減策を行います。

●経済対策に基づく新たな資金繰り支援策を行います(経済産業省)

コロナ資本性劣後ローンの黒字金利は、直近決算の黒字額から負担することになりますが、黒字額が小さい場合、金利負担により実態上赤字に転落する場合があります。

そのため、直近決算で黒字の事業者が翌年度に黒字金利を支払った場合に、直近決算において事実上の赤字に陥る場合には、直近決算期後1年間については赤字金利(0.5%)を適用するという運用見直しを(2024年)2月16日より行います。

●経済対策に基づく新たな資金繰り支援策を行います(経済産業省)

この2点のうち対象となる事業者を顧客に持つ士業・コンサルタントは少ないと思いますので、「日本政策金融公庫等のコロナ資本性劣後ローンの金利運用見直し」の解説は省きます。

今回は、もう1点の「保証料上乗せにより経営者保証の提供を不要とする信用保証制度」について詳しく説明します。

この制度を利用できるのは、次の要件のいずれにも該当する中小企業者となります。

① 過去2年間(法人の設立日から2年経過していない場合は、その期間)において貸借対照表、損益計算書等その他財産、損益又は資金繰りの状況を示す書類(原則、貸借対照表及び損益計算書とするが、必要に応じて試算表や資金繰り表等も含む)を当該金融機関の求めに応じて提出していること。

② 直近の決算書において代表者(代表権を持つ者のほか、代表者に準ずる者も含む)への貸付金等(「貸付金」以外の金銭債権(仮払金・未収入金等)も含み、少額のものや事業の実施に必要なものは除く)がなく、かつ、代表者への役員報酬、賞与、配当等が社会通念上相当と認められる額を超えていないこと。

③ 直近の決算において債務超過ではない(純資産の額がゼロ以上である)こと又は直近2期の決算において減価償却前経常利益が連続して赤字ではないこと。

④ 上記①及び②については継続的に充足することを誓約する書面を提出していること。

⑤ 中小企業者が保証人の保証を提供しないことを希望していること(経営者保証を不要とすることができる既存の保証制度等については、本制度によらず、引き続き従前の取扱いを可能とする)。

保証料上乗せにより経営者保証の提供を不要とする信用保証制度者保証(経済産業省)

この制度の保証料率は、通常の保証料率に、上記③の要件を両方とも満たしている場合は0.25%、どちらか一方のみを満たしている場合は0.45%の上乗せとなります(2期分の決算書がない場合は0.45%の上乗せ)。

保証料上乗せにより経営者保証の提供を不要とする信用保証制度者保証(経済産業省)

この新制度の活用を促すため、新制度における「上乗せ保証料」について、 3年の時限措置として下記の通り軽減されます。

・令和7年3月末までの保証申込分:0.15%(0.25%→0.1%、0.45%→0.3%)

・令和7年4月から令和8年3月までの保証申込分:0.1%(0.25%→0.15%、0.45%→0.35%)

・令和8年4月から令和9年3月までの保証申込分:0.05%(0.25%→0.2%、0.45%→0.4%)

保証料上乗せにより経営者保証の提供を不要とする信用保証制度者保証(経済産業省)

早いうちの利用が得だということですね。

「制度を利用できる対象者」の②において「代表者への貸付金」があると、この制度が使えないという内容になっています。

が、「少額のものや事業の実施に必要なものは除く」ともあります。この内容では、どれぐらいの経営者貸付があれば使えないのかわかりません。

ここで参考になるのが、信用保証協会の「経営者保証免除対応確認書」の内容。

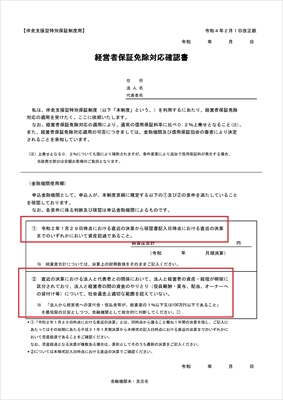

伴走支援型特別保証制度を利用する際、「経営者保証免除対応の適用」という制度がありました。「経営者保証免除対応確認書」に記載している要件を満たしている法人がこの書類を提出することで、経営者保証が免除になる制度です。

ここに、以下の要件があります。※大阪府の信用保証協会の例

直近の決算における法人と代表者との関係において、法人と経営者の資産・経理が明確に区分されており、法人と経営者の間の資金のやりとり(役員報酬・賞与、配当、オーナーへの貸付け等)について、社会通念上適切な範囲を超えていない。

経営者保証免除対応確認書(大阪府)

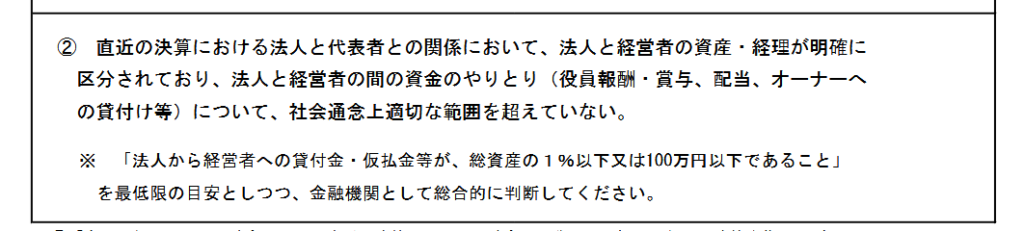

そして、その下に、こうあります。

※「法人から経営者への貸付金・仮払金等が、総資産の1%以下又は100万円以下であること」を最低限の目安としつつ、金融機関として総合的に判断してください

経営者保証免除対応確認書(大阪府)

この記載から、「法人から経営者への貸付金・仮払金等が、総資産の1%以下又は100万円以下」であれば、「保証料上乗せにより経営者保証の提供を不要とする信用保証制度」の対象になるのではと私は考えています。

※もちろん違う考え方の信用保証協会もあるでしょう。上記はあくまでもヒガシカワの考えである旨、あらかじめご了承ください。

信用保証協会や日本政策金融公庫には、「保証人免除」の保証制度や融資制度がいくつもあります。これらの制度を利用して借換を行うことで、個人保証を解除できます。

一方、プロパー融資では、保証人解除に少し手間がかかります。しかし適切な段取りを踏むことで、保証人の解除は可能になります。

そんな「保証人解除のサポートができる士業・コンサルタント」になるヒントが手に入ります。

※融資に関する質問などにもその場でお答えします

© 2019 株式会社ネクストフェイズ